1. 增加投资能力:配资杠杆可以使投资者用较少的资金控制更多的股票,从而增加其投资能力。这意味着投资者可以获得更高的投资回报。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:银河农产品及衍生品

研究员:陈界正

期货从业证号:F3045719

投资咨询证号:Z0015458

第一部分前言概要

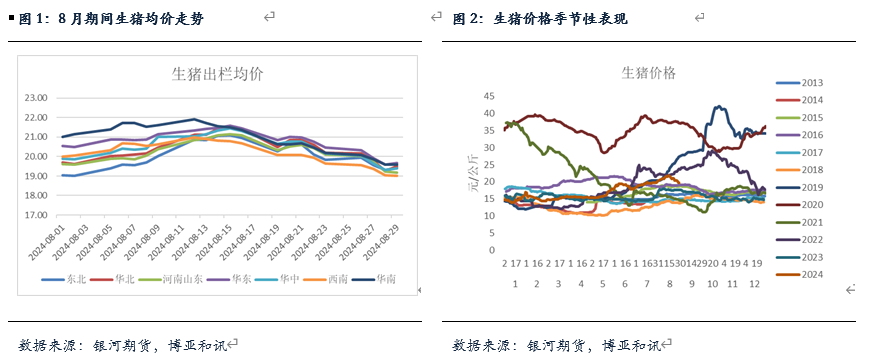

8月以来,全国各地生猪价格整体呈现冲高回落态势,上方压力表现仍然比较明显,不过就均价来看,仍然处于绝对的高位水平。集团企业以及散户出栏量减少对猪价支撑明显,但随着价格冲高后,规模场以及二次育肥整体销量有所增加,并对整体市场产生冲击,供应端有明显缓解。从月内的生猪出栏体重变化上看,整体呈现攀升态势,这也一定程度反应了前期压栏生猪在本月内出栏量增加的情况。需求端来看,月内整体餐饮消费有好转迹象,预计猪肉消费表现也相对较好,而且考虑到冻品整体逢高出库,也加速了库存的消化。产能方面,虽然月内养殖利润跟随猪价有走弱表现,但整体仍然处于高位,受此影响,预计母猪存栏可能仍有一定的增加表现,但7月增速的放缓已经一定程度反应了市场的谨慎,因此8月期间,整体产能端预计会以缓步增加为主。

进入9月后,按照正常的产能节奏来看,预计整体出栏量会有增加,并且当前二次育肥出栏仍然不完全,因此后续还是会表现出一定压力,所以大方向来看,生猪供应仍然整体以偏宽松为主。但需求方面来看,9月属于猪肉季节性消费旺季,尤其在当前冻品库存消化比较充分的情况下,猪价出现深跌后可能会引发补库需求。因此现货方面来看,猪价会有继续回落风险,但空间可能相对有限。

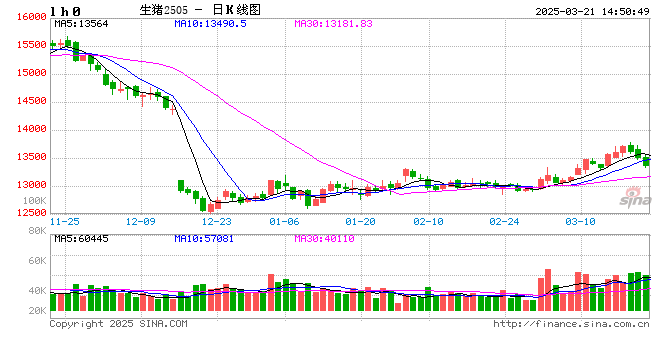

期货方面来看,近月估价整体处于相对合理状态,11月合约也给出了一定的下行预期,考虑到整体供应增量不大的情况下,预计下行空间有限。远月合约本身贴水幅度也相对较大,因此策略上可能更适合以逢高抛空思路对待。

策略推荐

单边:盘面贴水幅度基本合理,现货下行空间或有限,策略建议以逢高抛空为主

套利:观望

期权:逢高布局远月看跌海鸥期权

*注:较长周期级别策略难以做到一层不变,因此更多重视方向和大致区间,在节奏落实以及需要结合实际情况参与

第二部分基本面情况

一、供应端:猪价加速冲高反应供应端矛盾 但幅度略超预期

整体来看,8月期间生猪市场价格以冲高回落为主,最高点全国产区均价一度达到21.11元/公斤以上,随后开始呈现明显的回落态势,至此,8月总体均价出现回落,产区均价跌幅大约在0.15元/公斤左右。不过,整体来看,当前生猪均价仍然处在相对较高水平,8月期间全国生猪均价仍然达到20.2元/公斤,较去年同期增加18.68%,因此,在不考虑需求出现太多增长的情况下,供应减少可能是猪价上涨的主要原因。

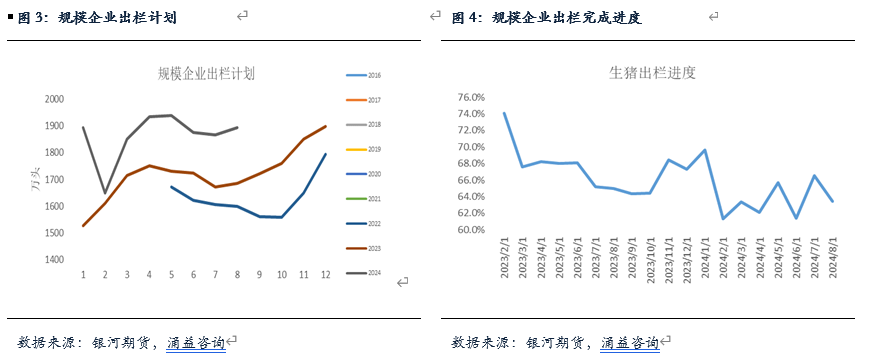

预计月内集团企业出栏量同比仍在下降,从数据上看,今年年初以来,集团企业商品猪累积出栏量同比下降大约在1%左右,过去几个月中同比减幅在5%-10%不等,该类企业商品猪出栏量下滑一方面因为产能释放量有所减少,过去几年中各类因素的影响导致集团扩张的步伐有所放缓;另一方面,集团企业今年仔猪销售数量普遍较去年有所增加,这也一定程度导致了商品猪的出栏量有所减少。8月份企业出栏量数据仍未公布,但我们倾向于同比下降的情况仍然存在,一方面,今年集团仔猪销售数量整体有所增加,另一方面,生猪产能的释放本身具有一定的滞后性,同比减幅在短期内并不容易快速转正。按照自然增速评估来看,预计8月期间出栏环比增幅大约在2%左右。

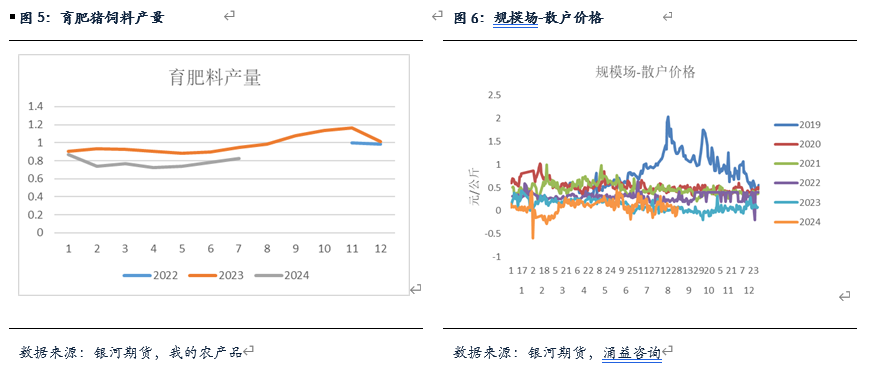

另一方面,对于剔除集团企业的规模厂而言,月内出栏计划本身是上调的,参照各机构评估的量来看,整体有一定差异,其中我的农产品评估同比增加大约在7.11%左右,涌益口径评估同比增加14.52%,这个可能是受到样本点调整的影响,出栏计划上规模场整体上调空间应当比较有限,二者均显示8月生猪出栏环比增加大约在1.37%-2.53%左右,当然这其中包含了较多的集团场样本。由于月内从市场表现上看,规模企业出栏动力有所增加,尤其在猪价快速上涨后,可以看到不少规模企业有开始调整出栏计划的表现,价格调整速度加快,从当前数据来看,规模企业出栏完整进度表现一般,因此预计8月期间规模企业出栏同比增量大约在6%左右,环比小幅增加。

散户减量仍然是猪源供应减少最主要的部分,从三方机构公布的饲料数据来看,钢联口径育肥料环比增加约5.33%,由此折算同比降幅大约在13.09%,根据涌益口径折算,同比降幅大约在15%左右。由于在统计供应端的出栏量表现,因此主要参照的是育肥数据,从两家公布的数据来看,整体还是保持着比较高的共同趋势。可以看到,在过去的几个月中,育肥料的环比一直呈现增加状态,说明在此前一段时间中,散户补栏积极性有所提高,这也从侧面反映了仔猪销量的一大流向。其实总体来看,仔猪料环比增长从今年前期就开始有一定表现,母猪料虽然也有所增加,但是增速整体偏慢,且相对比较平稳。从出栏端考虑,育肥料销量同比下降反映了前期育肥猪存栏数量的减少,同时出栏数量也有所减少,不过由于月内生猪出栏体重整体较去年有明显增加,预计散户适重生猪在月内降幅可能更加明显,根据饲料线性推算来看,减幅大约在17%-18%左右。不过需要考虑的是,月内散户出栏积极性整体有所增加,从规模厂与散户出栏比价来看,本月二者价差有所反弹,一定程度反映了散户出栏积极性有所提高的情况。

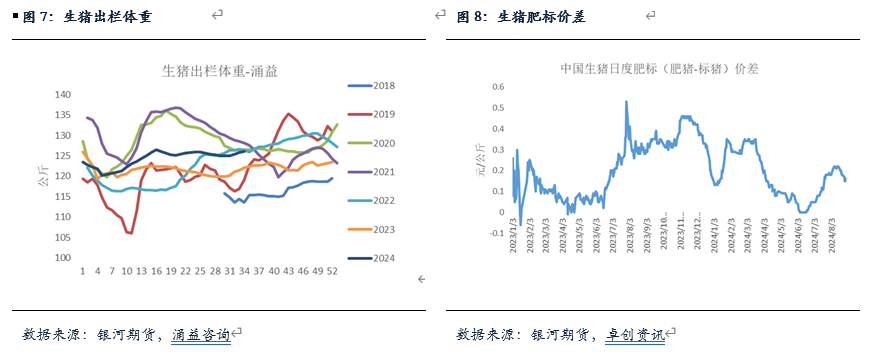

本月内二次育肥波动量相对较大,但总体来看,多数时间二次育肥呈现明显的出栏状态。一方面,从生猪出栏体重上看,7月中后期生猪出栏体重开始有明显见底的表现,在此期间,预计市场多是以压栏惜售为主,但是8月以来,生猪出栏体重开始呈现逐步上升状态,这其中一定程度反映了前期压栏大猪开始有集中释放的表现,并且月内肥标价差在短期冲高以后开始有一定的回落迹象,因此从价格和体重数据上看,倾向于月内二次育肥出栏量开始有所增加。另一方面,从二次育肥的相关数据也可以看出,8月以来,二育销量占比开始明显下滑,同时育肥栏舍利用率也开始出现下滑。因此,综合来看,二次育肥在8月期间出栏量的增加一定程度弥补了其他口径的减少,并对猪价产生了抑制。

总体来看,我们倾向于8月期间生猪出栏量有所减少,这一方面源于前期仔猪新增供应量有所下滑,按照正常的生长周期来看,本月内生猪的适重猪源数量有所增加;另一方面,从各个群体综合表现来看,虽然二次育肥和规模场有所增加,但集团场和散户是处于明显下降的状态。二次育肥供应量的增加以及整体生猪出栏体重的增加一定程度弥补了总体量的缺失,但总体背景下,8月份实际供应仍然处于下降状态。不过,进入9月以后,成猪供应环比预计有所增加,并且前期二育消化并不彻底,在此背景下,猪价上方预计仍有压力,后续要重点关注需求改善情况。

二、需求端:冻品库存持续下降 关注后续补库空间

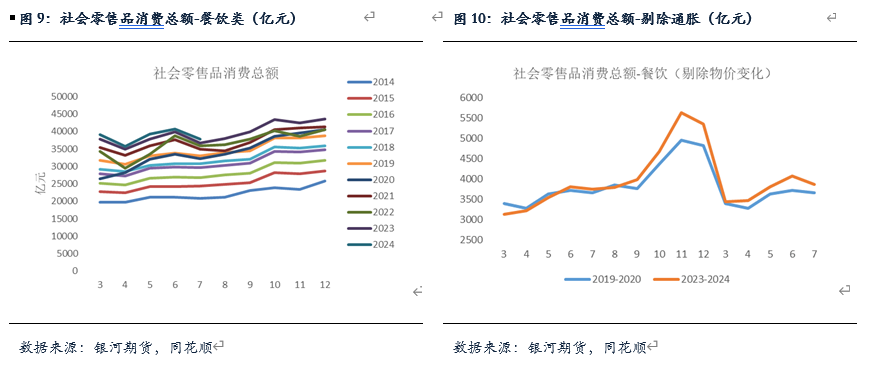

7月市场消费表现稍好于预期,社零口径餐饮类消费同比增加大约3%,考虑到物价水平变化,剔除价格指数后,对比2019年同比增速大约为5.6%,虽然剔除价格变化指数较6月增速有所放缓,但整体年内仍然处于相对高位,反应总体消费情况尚可。

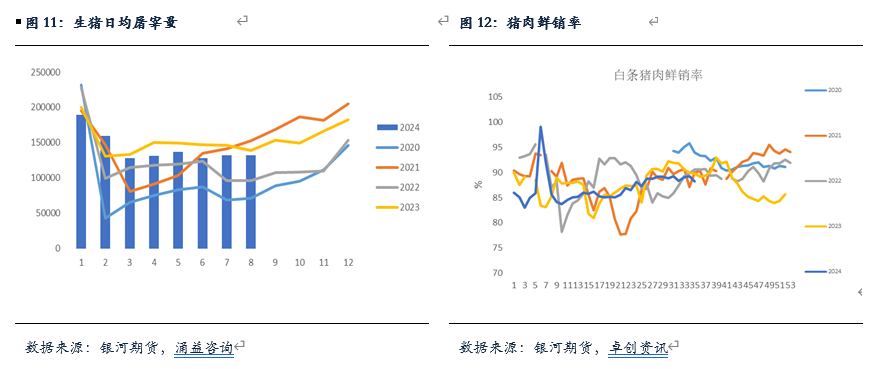

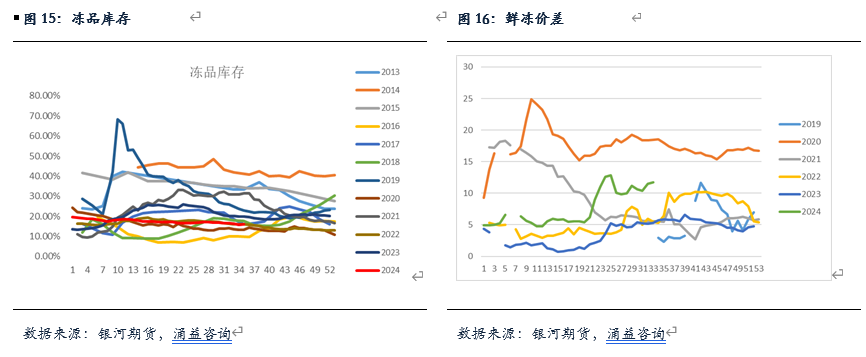

具体到猪肉方面来看,我们倾向于8月期间猪肉消费整体呈现好转状态,一方面,可以看到,月内生猪屠宰量整体有增加表现,诚然,这其中有养殖端出栏量增加的情况,但是更主要的也是反应了市场对白条需求量的增加。从本月生猪市场鲜销率数据来看,猪肉鲜品消费在过去一段时间一直呈现增长态势,这在消费淡季其实一定程度反映了实际需求有所好转的情况;另一方面,可以看到,本月以来,虽然鲜销增加,但是其实冻品库存一直呈现持续下行状态,这其实也间接反应了冻品消费的好转。冻品消费的增加一方面因鲜冻价差整体维持高位,另一方面,冻品逢高出库可能也是原因之一。但综合来看,月内猪肉消费呈现好转状态。

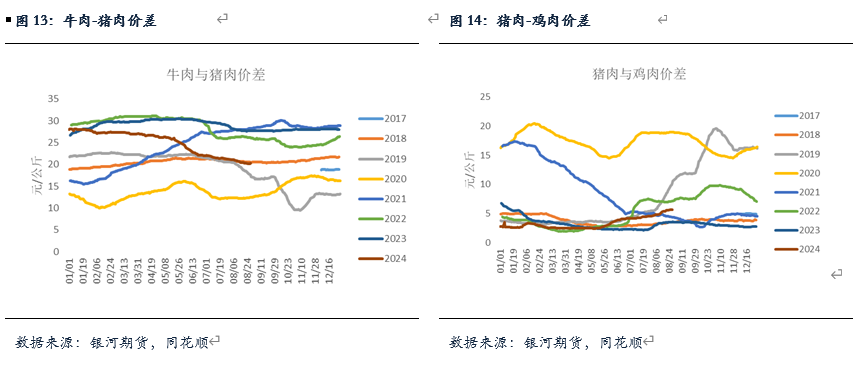

整体来看,月内猪肉比价继续呈现走弱,截止当前,牛肉与猪肉价差下跌至20.3元/斤,猪肉与鸡肉价差上升至5.65元/斤。猪肉消费可能会一定程度因为其他肉类价格优势受到冲击,后续还需继续关注。不过9月通常是猪肉消费好转的季节,一方面因为季节性因素的带动,另一方面,冻品库存在持续下滑后,后续可能会带来一定的补库需求,在此背景下,大方向猪肉需求下跌空间有限。

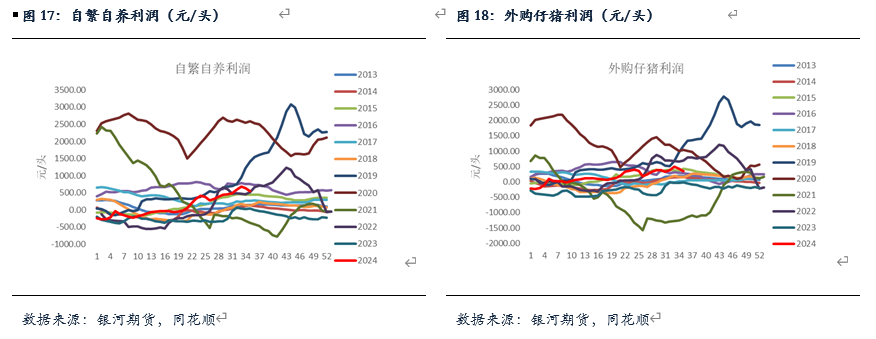

三、养殖利润与产能

8月以来生猪养殖利润整体跟随现货价格呈现冲高回落状态,此前养殖利润的好转主要受到猪价上涨较快的带动,随后价格逐步回落后,利润开始逐步收窄。截止8月末,生猪自繁自养利润542.76元/头,上涨83.41元/头;外购仔猪利润342.02元/头,下跌32.8元/头。整体来看,自繁自养利润稍优于外购仔猪利润,这主要由于年后仔猪价格快速上涨所致。

总体来看,随着猪价上涨压力逐步增加,养殖利润继续改善的空间也会越来越受限,但是成本端来看,仔猪价格上涨带来的影响在逐步增加,同时母猪价格虽然变化不大,但表现仍然比较坚挺,因此后续生猪养殖利润大方向可能会有收窄表现。

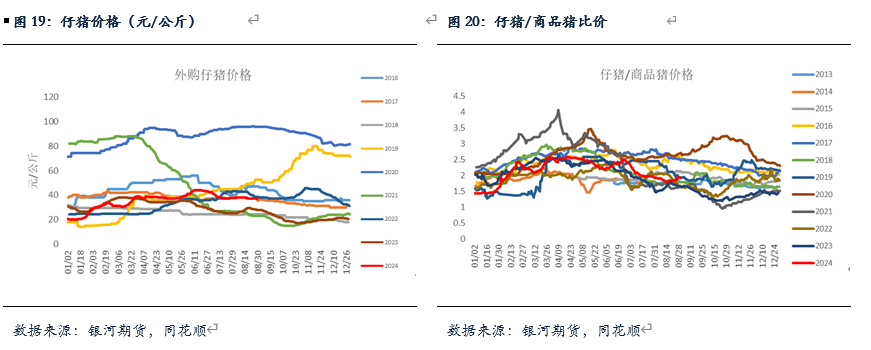

8月以来,仔猪价格呈现明显回落,截止本月末,7公斤仔猪价格在490元/头,较上月末下跌33.57元/头,整体来看,仔猪下跌压力较大,仔猪价格的下行主要因为对后续市场的悲观预期,受此影响,月内补栏数量逐步下降。

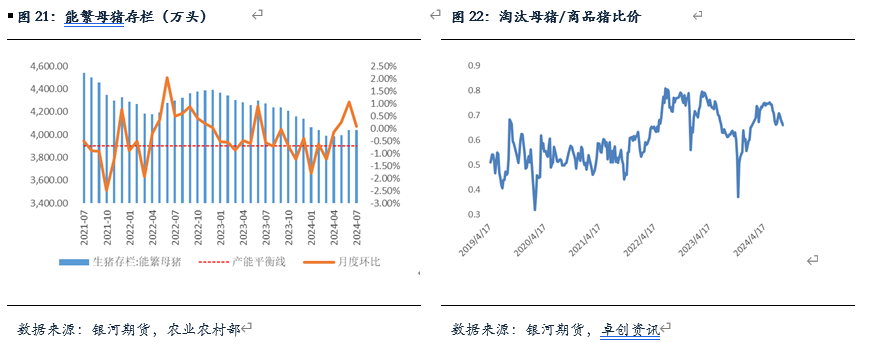

整体来看,7月份市场公布的能繁存栏数据基本符合预期,农业农村部口径7月能繁存栏环比增加0.07%,增速较6月及此前几个月份明显放缓,可以看到,随着猪价加速上涨,市场对后续预期开始有一定的走弱表现,淘汰母猪与商品猪比价在月内也有所走弱,产能增速整体有所放缓。不过8月以来,母猪价格整体有一定的反弹表现,虽然淘汰母猪与商品猪比价延续走弱,但预计整体能繁存栏仍然呈现抬升状态。

第三部分综合分析及策略推荐

一、综合分析

8月以来,全国各地生猪价格整体呈现冲高回落态势,上方压力表现仍然比较明显,不过就均价来看,仍然处于绝对的高位水平。集团企业以及散户出栏量减少对猪价支撑明显,但随着价格冲高后,规模场以及二次育肥整体销量有所增加,并对整体市场产生冲击,供应端有明显缓解。从月内的生猪出栏体重变化上看,整体呈现攀升态势,这也一定程度反应了前期压栏生猪在本月内出栏量增加的情况。需求端来看,月内整体餐饮消费有好转迹象,预计猪肉消费表现也相对较好,而且考虑到冻品整体逢高出库,也加速了库存的消化。产能方面,虽然月内养殖利润跟随猪价有走弱表现,但整体仍然处于高位,受此影响,预计母猪存栏可能仍有一定的增加表现,但7月增速的放缓已经一定程度反应了市场的谨慎,因此8月期间,整体产能端预计会以缓步增加为主。

进入9月后,按照正常的产能节奏来看,预计整体出栏量会有增加,并且当前二次育肥出栏仍然不完全,因此后续还是会表现出一定压力,所以大方向来看,生猪供应仍然整体以偏宽松为主。但需求方面来看,9月属于猪肉季节性消费旺季,尤其在当前冻品库存消化比较充分的情况下,猪价出现深跌后可能会引发补库需求。因此现货方面来看,猪价会有继续回落风险,但空间可能相对有限。

期货方面来看,近月估价整体处于相对合理状态,11月合约也给出了一定的下行预期,考虑到整体供应增量不大的情况下,预计下行空间有限。远月合约本身贴水幅度也相对较大,因此策略上可能更适合以逢高抛空思路对待。

二、策略推荐

单边:盘面贴水幅度基本合理,现货下行空间或有限,策略建议以逢高抛空为主

套利:观望

期权:逢高布局远月看跌海鸥期权

*注:较长周期级别策略难以做到一层不变,因此更多重视方向和大致区间,在节奏落实以及需要结合实际情况参与

风险提示

内容仅供参考,不构成投资建议。

期市有风险,入市需谨慎

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资在线

Powered by 永华证券 @2013-2022 RSS地图 HTML地图

Copyright Powered by站群 © 2013-2022 香港永華证券有限公司 版权所有